Μια αναταραχή σχεδόν 2 τρισεκατομμυρίων ευρώ ($2,3 τρισ.) από Ολλανδία αναμένεται στις ευρωπαϊκές αγορές ομολόγων, κλείνοντας το 2025 που ήδη χαρακτηρίζεται από εμπορικές ανατροπές, ανησυχίες για το έλλειμμα και πλέον πολιτική κρίση στη Γαλλία.

Η καταιγίδα επικεντρώνεται σε μια προγραμματισμένη μεταρρύθμιση του ολλανδικού συνταξιοδοτικού συστήματος, του μεγαλύτερου στην Ευρωπαϊκή Ένωση. Οι αποδόσεις των μακροπρόθεσμων ομολόγων έχουν ήδη αυξηθεί, ενώ οι επενδυτές ετοιμάζονται για μεγάλη μεταβλητότητα στην αγορά swaps ευρώ, που χρησιμοποιούν τα ταμεία για αντιστάθμιση κινδύνου. Η κατάσταση μπορεί να γίνει πιο έντονη με την αλλαγή του έτους, όταν μεγάλος όγκος κεφαλαίων θα υποβληθεί στη μετάβαση, λόγω χαμηλής ρευστότητας εκείνη την περίοδο.

Η ολλανδική κεντρική τράπεζα είχε προειδοποιήσει νωρίτερα φέτος για κίνδυνο χρηματοοικονομικής σταθερότητας, και η πολυπλοκότητα των μηχανισμών καθιστά δύσκολο να προβλεφθεί το μέγεθος της αναταραχής. Διαχειριστές κεφαλαίων, όπως οι BlackRock και Aviva Investors, προτείνουν προσοχή στα μακροπρόθεσμα ομόλογα, προτιμώντας βραχυπρόθεσμες τοποθετήσεις. Άλλοι, όπως η JPMorgan Asset Management, βλέπουν τα αμερικανικά κρατικά ομόλογα πιο ελκυστικά από τα ευρωπαϊκά.

«Υπάρχουν τόσα πολλά άγνωστα και κινούμενα μέρη», λέει ο Ales Koutny της Vanguard. «Όλοι γνωρίζουν ότι το γεγονός πλησιάζει, αλλά κανείς δεν ξέρει το τελικό αποτέλεσμα. Όλοι προσπαθούν απλώς να προετοιμαστούν».

Η μεταρρύθμιση στοχεύει να αντιμετωπίσει τη γήρανση του πληθυσμού και τις αλλαγές στην αγορά εργασίας. Αν και η Ολλανδία αντιπροσωπεύει μόλις το 7% της οικονομίας της ευρωζώνης, το συνταξιοδοτικό της σύστημα είναι ένας υπερμεγέθης παίκτης της αγοράς, με πάνω από το ήμισυ των αποταμιεύσεων συντάξεων της ΕΕ και συνολικές ευρωπαϊκές επενδύσεις σε ομόλογα σχεδόν 300 δισ. ευρώ.

Η πολιτική κρίση στην Ολλανδία περιπλέκει την κατάσταση, με πρόωρες εκλογές μετά την κατάρρευση της κυβέρνησης και της μεταβατικής διοίκησης το καλοκαίρι. Ο υπουργός Κοινωνικών Υποθέσεων Eddy van Hijum, που ήταν υπεύθυνος για τη μετάβαση, είχε προγραμματίσει να δώσει ένα χρόνο επιπλέον στα συνταξιοδοτικά ταμεία για να μειώσουν τις αντισταθμιστικές τοποθετήσεις επιτοκίου. Το σχέδιο αυτό αναμένεται να τηρηθεί, παρά την πιθανή αναβολή της κοινοβουλευτικής συζήτησης για τις συντάξεις.

Η μεταβλητότητα στις αγορές swaps 30 ετών ευρώ έχει ήδη αυξηθεί τις τελευταίες εβδομάδες, εν μέρει λόγω της μετάβασης. Η αλλαγή επηρεάζει και το κόστος χρηματοδότησης σε ευρώ. Τα ολλανδικά συνταξιοδοτικά ταμεία βασίζονταν μέχρι τώρα σε μακροπρόθεσμα swaps για να διασφαλίσουν ότι θα έχουν αρκετά μετρητά για τις συντάξεις, ανεξαρτήτως των επιτοκίων.

Με τη μετάβαση σε επενδύσεις τύπου «life-cycle», οι νεότεροι εργαζόμενοι θα επενδύουν περισσότερο σε ριψοκίνδυνα περιουσιακά στοιχεία όπως οι μετοχές, με λιγότερη ανάγκη για μακροπρόθεσμες αντιστάθμισης, ενώ οι μεγαλύτεροι θα κατευθύνονται σε πιο ασφαλή ομόλογα με μικρότερες αντισταθμίσεις.

Στις 1 Ιανουαρίου, περίπου 36 ταμεία θα αλλάξουν σύστημα, με τα υπόλοιπα να ακολουθούν ανά εξάμηνο έως τον Ιανουάριο 2028. Η πρώτη μεγάλη φάση αναμένεται να προκαλέσει δυσκολίες, καθώς η χαμηλή ρευστότητα μπορεί να δυσχεράνει τις συναλλαγές, προκαλώντας απότομη αύξηση της καμπύλης αποδόσεων.

Οι στρατηγικοί αναλυτές της ABN Amro τονίζουν ότι οι μεγαλύτερες εκθέσεις των ταμείων είναι σε γερμανικά, γαλλικά και ολλανδικά ομόλογα. Η πτώση της ζήτησης μπορεί να πιέσει τις κυβερνήσεις να στραφούν σε βραχυπρόθεσμα ομόλογα, αυξάνοντας την έκθεσή τους σε μεταβλητότητα επιτοκίων.

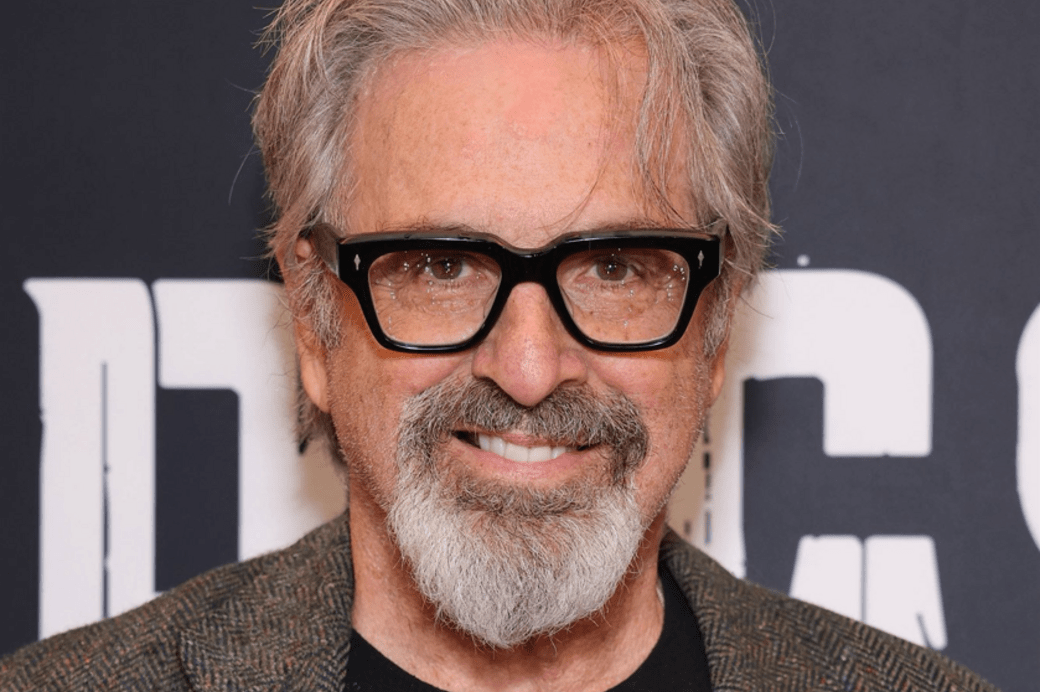

Οι επενδυτές όπως ο Steve Ryder (Aviva) προτιμούν να αποφύγουν τα μακροπρόθεσμα ευρωπαϊκά ομόλογα μέχρι το τέλος του έτους λόγω της πιθανής αστάθειας. Παράγοντες που μετριάζουν τον κίνδυνο περιλαμβάνουν την πρόωρη εκκαθάριση των αντισταθμίσεων και την ετήσια περίοδο προσαρμογής που παρέχεται από την κυβέρνηση.

Η ολλανδική κεντρική τράπεζα παρακολουθεί τη μετάβαση και εκτιμά ότι η περίοδος ενός έτους προσφέρει αρκετή ευελιξία για την ομαλή προσαρμογή των χαρτοφυλακίων. Παρόλα αυτά, πολλά γραφεία συναλλαγών περιμένουν έντονη κινητικότητα στις αγορές στις αρχές του νέου έτους.

Με πληροφορίες από Bloomberg